中泰证券王可,谢校辉近期对伊之密进行研究并发布了研究报告《逆周期实现业绩持续高增,环保设备盈利能力提升》,本报告对伊之密给出增持评级,当前股价为21.85元。

伊之密(300415)

投资要点

事件:公司发布2023年年报及2024年一季报,其中,2023年实现营收40.96亿元,同比+11.30%,实现归母净利润4.77亿元,同比+17.66%,实现扣非归母净利润4.56亿元,同比+23.44%;2024一季度实现营收9.55亿元,同比+11.72%,实现归母净利润1.16亿元,同比+28.83%,实现扣非归母净利润1.11亿元,同比+35.40%。

2023Q2以来,业绩逐季高增速,且盈利能力呈提升趋势。

(1)成长性:2023Q2-2024Q1,公司营收增速分别为8.31%/5.95%/38.27%/11.72%,归母增速分别为24.86%/30.00%/43.58%/28.83%。我们认为,2022年以来,在模压成型装备行业景气度下行,竞争加剧的背景下,从2023年二季度开始,逐季度持续增长的收入和利润充分证明公司作为行业领先企业逆周期的成长能力,表明市占率在持续提升。此外,利润增速远高于收入增速,盈利能力整体保持增长趋势,原因:①2023年上游大宗原材料,如钢材等价格回落;②规模化效应体现;③公司高端品占比提升(如注塑机板块的电动机、压铸机板块的HII系列和LEAP系列)。

(2)盈利能力:2023年,公司毛利率和净利率分别为33.25%和12.00%,同比分别增加2.13pct和0.54pct;2024年一季度,公司毛利率和净利率分别为34.80%和12.37%,同比分别增加2.51pct和1.36pct。整体呈现持续提升趋势。

注塑+压铸有望迎来共振,24年复苏可期。

(1)注塑机:行业具备明显的周期属性,复盘上两轮周期,2017年行业上行,2018-2019年下行,2020年-2021年上半年上行,2021年下半年-2022年下行。周期变化取决于下游客户对经济预期判断发生变化时,设备更新换代的快慢。在行业景气度相对疲软的情况下,公司不断提升运营效率,加大销售力度,整体竞争力进一步强化。从公司注塑机业务主要下游来看:日用品、3C、小家电等行业已经迎来复苏;汽车行业继续保持增长态势(尤其是新能源车领域),为公司带来新的发展机遇。因此我们对行业2024年复苏的持续性展望乐观,公司有望充分受益。此外,公司产品迭代速度快,2023年,全新的SKIII产品系列精密伺服注塑机全面上市,全系列中大型电动机全面投放市场,最大吨位覆盖1380T,并在海外市场实现销售。

(2)压铸机:公司在全国压铸机行业排名靠前。近年来,新能源汽车行业迎来快速发展,2022年,公司已完成重型压铸机6000T、7000T、8000T、9000T的产品研发,公司已成功研制出重型压铸机LEAP系列7000T、9000T并已有效运行,公司与一汽铸造、长安等知名企业达成合作,为客户提供一体压铸整体解决方案。我们认为,公司相继拿下汽车整车制造国内头部梯队订单,打破了市场对于公司在一体压铸领域进度较慢的质疑,充分证明了公司在一体压铸领域的实力,期待公司超重型压铸机订单持续放量。

维持“增持”评级:预计公司2024-2026年归母净利润为5.98/7.35/8.78亿元,同比分别增长25%、23%、20%,对应的PE分别为18、15、12倍。

风险提示:新接订单增长不及预期、重型压铸机推广进度不及预期等。

证券之星数据中心根据近三年发布的研报数据计算,华泰证券倪正洋研究员团队对该股研究较为深入,近三年预测准确度均值为79.46%,其预测2024年度归属净利润为盈利6.22亿,根据现价换算的预测PE为16.43。

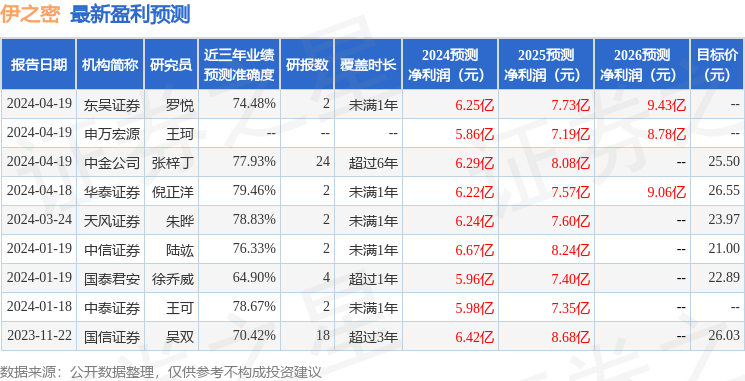

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级7家,增持评级1家;过去90天内机构目标均价为23.4。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。