车身模块化产品配套车型普遍热销。

转型一级供应商,真空机客户覆盖比亚迪、理想、塞力斯

博俊科技(300926.SZ,下称公司)成立于2011年,于2021年上市。

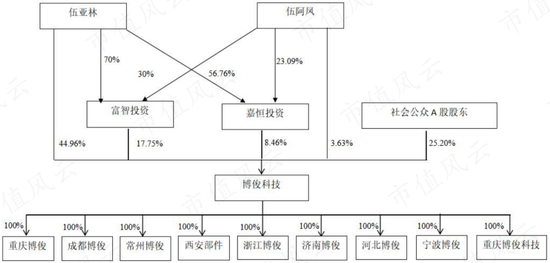

公司实际控制人为伍亚林、伍阿凤夫妇。截至2023年末,实际控制人直接及间接控制公司74.8%的股份。

(来源:2023年报)

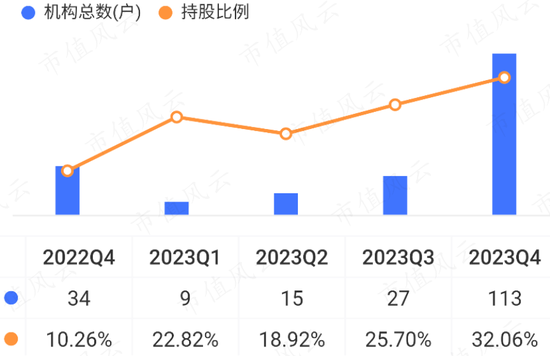

值得一提的是,2023年第四季度,公司流通股股东中机构户数及持股比例出现了显著提升。

(来源:市值风云APP)

公司主要从事汽车冲压业务,同时具备自产相关模具的能力。此前产品以覆盖框架类、传动类零部件为主,长期供货蒂森克虏伯、伟巴斯特、科德、麦格纳、凯毅德等大型零部件一级供应商。

在冲压业务之外,公司于2017年新增了车用注塑业务,次年实现量产。

2018年,汽车市场竞争加剧,整车厂都在积极寻求与零部件企业进行联合开发以降低成本。在此背景下,公司积极拓展了车身模块化业务,相继开发了侧围、后侧围内板、仪表台骨架等模块化产品。

(白车身业务是指车身模块化及仪表台骨架等总成,来源:公司公告)

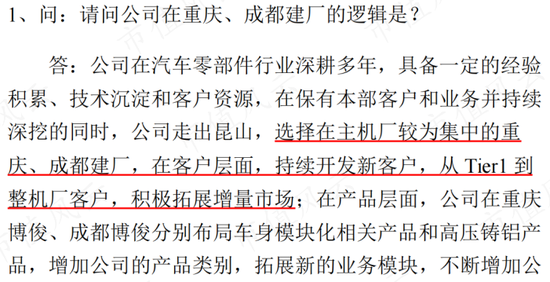

公司子公司重庆博俊、成都博俊分别为IPO募投项目“汽车零部件、模具生产线建设项目”、“汽车零部件及模具生产基地项目”的实施主体,两者分别布局车身模块化和高压铸铝产品。

除布局产品外,公司也在持续开发客户。

(来源:公司公告)

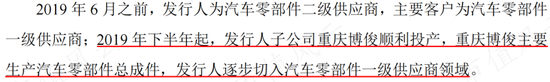

2019年下半年起,重庆博俊顺利投产,由此公司逐步切入汽车零部件一级供应商领域,命运的齿轮也自此开始转动。

(来源:招股书)

依托车身模块化产品,公司逐步打入了自主品牌整车厂供应体系。

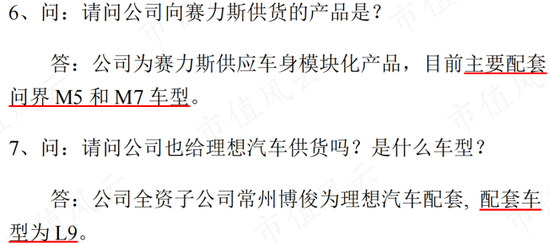

2020年年报显示,重庆博俊已拥有众多整车厂客户,包括福特、长安、吉利、理想、东风小康、赛力斯、潍柴等。公司一般与客户签订框架协议(长协),期限为车型的寿命,一般为5~7年。

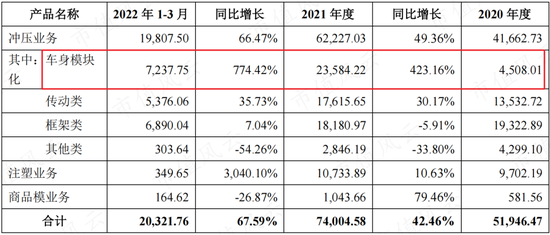

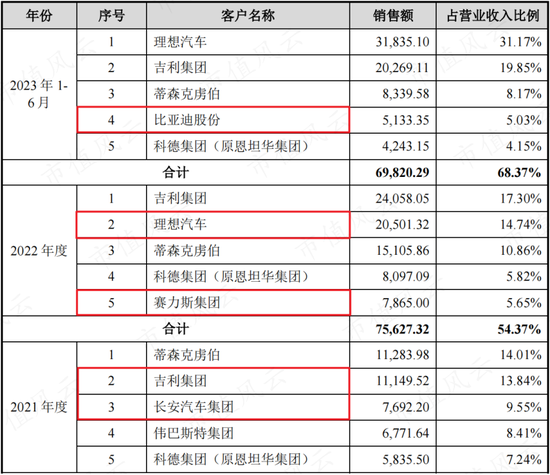

2021年,吉利集团和长安汽车集团新增为前五大客户,当期公司车身模块化产品开始放量,营收同比增长423%,达2.4亿元。

(来源:公司公告)

2022年,公司成功开发了比亚迪、长城汽车等客户;2023年开发了小鹏汽车、零跑汽车等客户。

车身模块化产品配套车型包括:比亚迪海洋系列及宋Plus车型;等车型;、车型(独供),对理想、赛力斯、比亚迪等客户配套的车型普遍热销。

(来源:公司公告)

2022年,理想汽车、赛力斯集团新增为前五大客户;2023年1-6月,比亚迪股份新增为前五大客户。

(来源:公司公告)

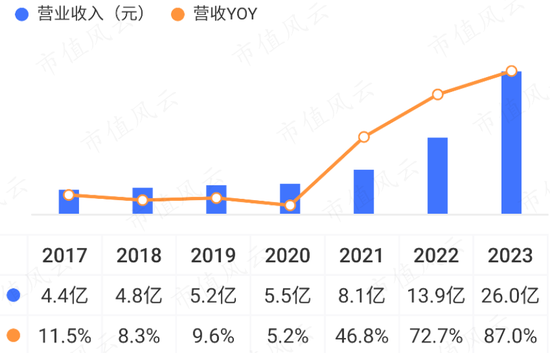

业绩持续高增,四年营收CAGR68%

目前公司冲压业务客户基本覆盖了主流零部件一级供应商和头部新能源车企。

此外,公司还拓展了一体化压铸等工艺,现已掌握模具设计与制造、冲压、激光焊接、注塑、热成型、激光切割、一体化压铸及装配等工艺和技术。

(来源:公司年报)

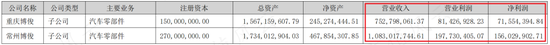

重庆博俊打开局面后,后续公司又设立了子公司常州博俊,并在全国主要汽车集群地进行布局。

昆山总部工厂主要配套汽车零部件一级供应商,重庆博俊工厂和常州博俊工厂主要配套吉利、理想、赛力斯等整车厂。

重庆博俊和常州博俊为公司核心子公司,2023年合计实现营收18.3亿元,占总营收比重达70%(不考虑内部抵消合并)。

(来源:2023年报)

2023年,公司营收为26亿元,冲压业务收入占比为89%,历史上冲压业务基本贡献70%以上的营收。

近几年其他业务(产品)收入有明显增长,2023年达到2.1亿元。其他业务主要为边角料及废料销售等,车身模块化产品生产过程中材料损耗率更大,因而产生更多的边角料。

(来源:市值风云APP)

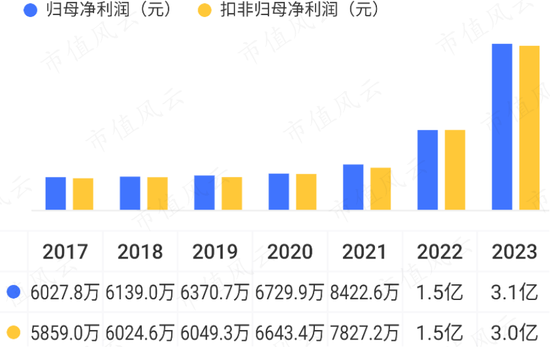

2021年之前,公司营收基本保持个位数增长,此后出现爆发式增长。2020-2023年,公司营收和扣非归母净利润CAGR分别为68%、66%。

(来源:市值风云APP)

(来源:市值风云APP)

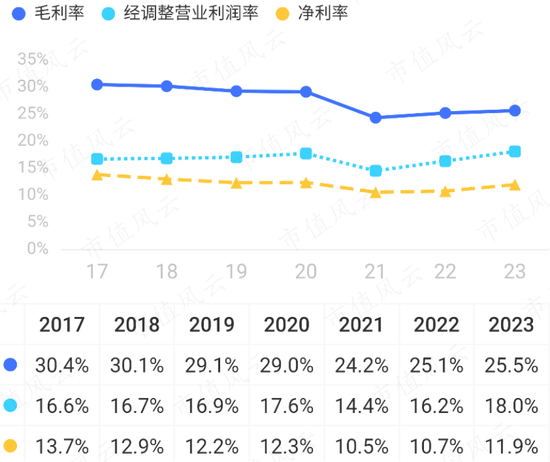

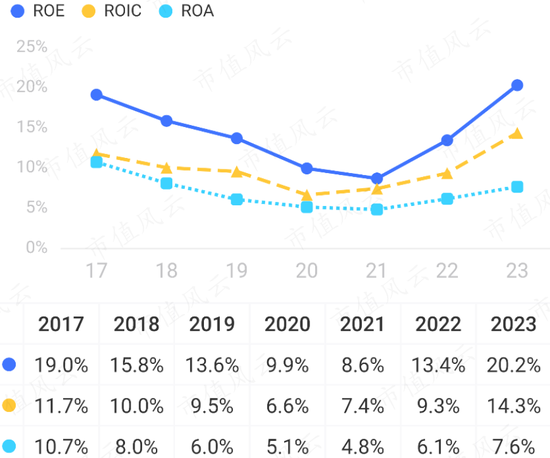

ROE提升至20%,盈利水平仍偏低

公司主要采取成本加成方式定价。一般而言,客户会采用前高后低的定价策略,约定零部件产品的年降价率(一般为3%~5%)。

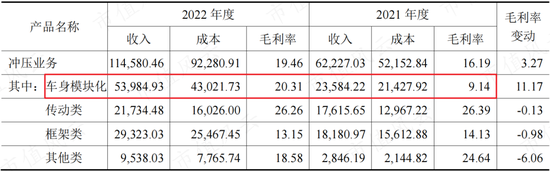

2021年以来,冲压件的收入结构中,车身模块化占比持续提升,前期固定资产投资额大、产能未完全释放导致产品单位固定成本较高,导致冲压件毛利率整体较低。

2022年,随着产能进一步释放及原材料价格回落,车身模块化产品毛利率大幅提升,带动冲压件毛利率回升。2023年,冲压件毛利率为20.5%。

(来源:公司公告)

2023年,公司综合毛利率为25.5%,净利率为11.9%。

(来源:市值风云APP)

近几年公司ROE提升显著,2023年达20.2%,主要是权益乘数及总资产周转率提升所致。

(来源:市值风云APP)

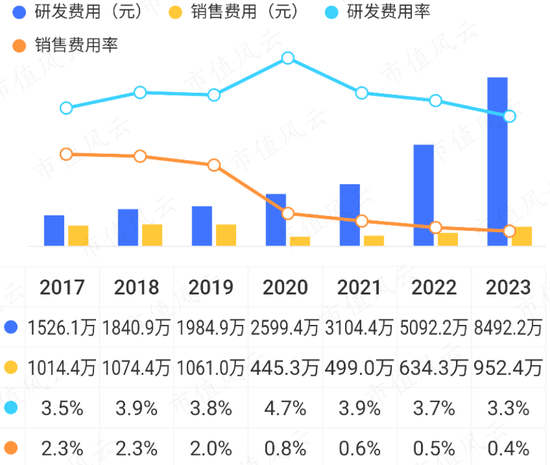

近几年研发费用也有大幅提升,研发费用率基本在4%左右。

(来源:市值风云APP)

在手订单71亿,产能加速扩张

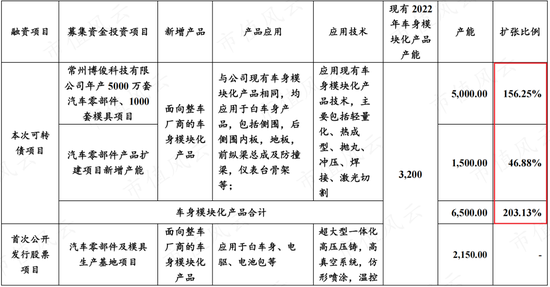

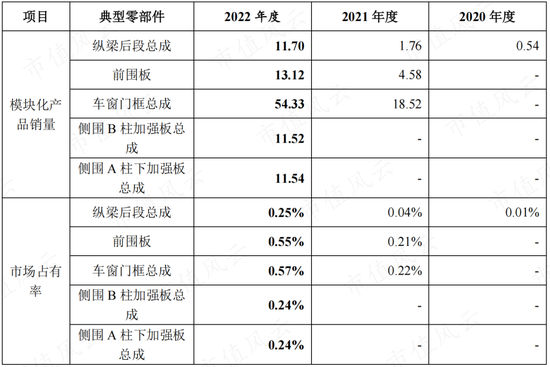

公司IPO募投项目产能主要对应车身模块化产品及相关模具。2023年,公司完成了可转债发行,募资总额为5亿元,扣除发行费用后继续用于扩充车身模块化产能,产能扩张比例达203%。

本次可转债发行数量为500万张,向原股东优先配售数量占发行总量的81.8%,其中实控人持有比例为66.3%。可转债初始转股价格为24.37元/股。

(来源:公司公告)

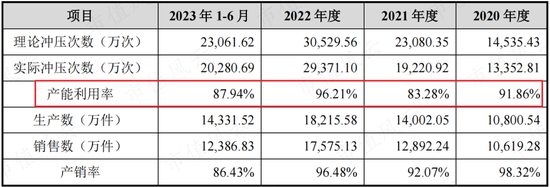

2023年上半年,公司冲压业务产能利用率为88%,产能仍较为饱和。

(来源:公司公告)

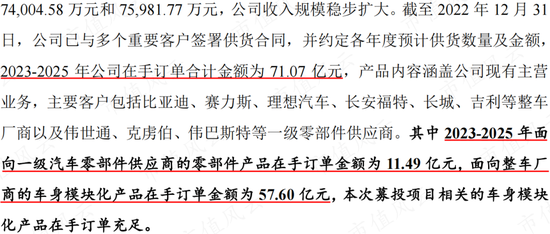

在手订单方面,截至2022年12月31日,公司在手订单(2023-2025年)合计71.1亿元,其中车身模块化产品在手订单金额为57.6亿元。

2023至2025年,在手订单覆盖公司规划产值比例分别为121%、95%和81%,覆盖比例较高。

(来源:公司公告)

同行业可比公司主要包括金鸿顺(603922.SH)、华达科技(603358.SH)、泉峰汽车(603982.SH)、威唐工业(300707.SZ)和文灿股份(603348.SH)。

其中,泉峰汽车、威唐工业等也通过再融资进行了产能扩张,前者新能源汽车零部件产能扩张比例达250%。

(来源:公司公告)

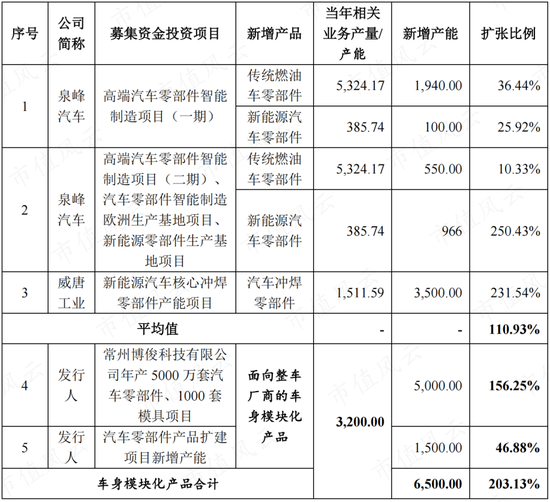

目前公司正处于向一级零部件供应商转型的阶段,车身模块化产品整体市场占有率仍较低,还存在较大提升空间。

(来源:公司公告)

资金不宽裕,股东回报暂指望不上

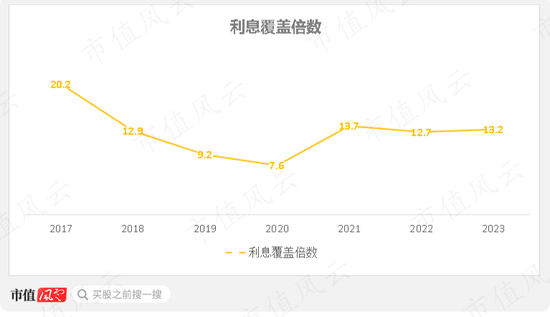

公司资产负债率总体较高,负债主要为经营性负债,2023年有息负债率为21.5%。

截至2023年末,带息负债主要包括长短期借款、一年内到期的非流动负债及应付债券,合计为10.6亿元,同期账上货币资金为5.1亿元,资金方面并不宽裕。

(来源:市值风云APP)

2023年,利息覆盖倍数为13.2倍,短期偿债能力尚可。

(制图:市值风云APP)

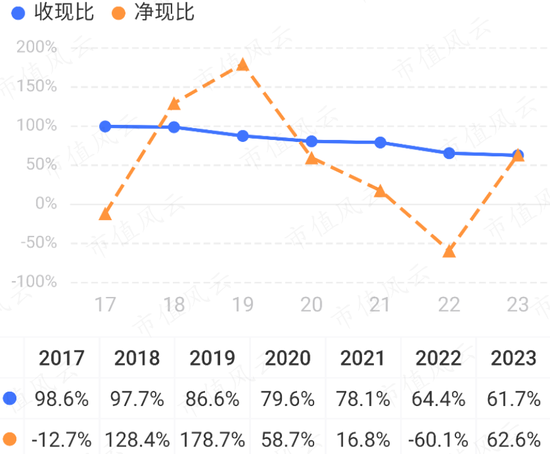

受行业特点及客户结构变化影响,近年来公司收入及利润质量均表现不佳。

(来源:市值风云APP)

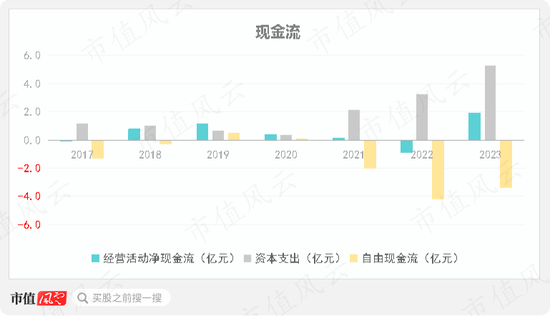

2017年以来,多数年份公司经营活动现金流净额为正,但绝对值不高。2022年公司部分应收账款尚未到期,另外公司经营规模扩大支付给职工的现金增加,综合导致经营活动现金流净额转负。

另外近几年资本支出金额较高,综合导致自由现金流转负。2021-2023年,自由现金流累计净流出9.5亿元。

(制图:市值风云APP)

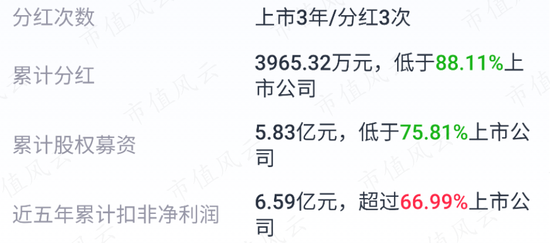

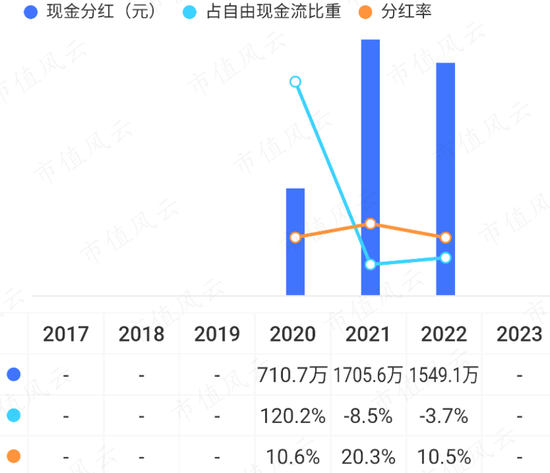

现阶段公司还处在扩张期,不具备股东回报能力。

上市以来,公司累计现金分红0.4亿元,分红率为14%。按照公司2023年度利润分配预案,拟现金分红合计4182万元,对应分红率为13.6%。

(来源:市值风云APP)

(来源:市值风云APP)

公司在市值风云实时吾股排名居中,目前排在第2432名。