2022-05-05东兴证券股份有限公司李金锦,张觉尹对文灿股份进行研究并发布了研究报告《新能源及结构件占比提升,模温机持续加大一体化压铸布局》,本报告对文灿股份给出增持评级,当前股价为39.41元。

文灿股份(603348)

事件:近日,文灿股份发布2021年报和2022一季报,2021实现营业总收入41.1亿元,同比增长58.00%,归母净利润约9716.82万元,同比15.95%;2022一季度实现营收12.43亿元,同比增长18.35%,实现归母净利润7940.43万元,同比58.32%。点评如下:

新能源业务与结构件业务占比的持续提升:公司加大在新能源汽车相关业务的开拓,进展迅速。据年报,公司用于新能源汽车的产品2021年贡献收入72,561.57万元,扣除法国百炼收入,新能源汽车产品2021年占主营业务的收入为37.76%,同比增长143.30%。2019-2020年,公司该业务收入分别为2.15亿元、2.98亿元,占比(扣除百炼)分别为13.96%和18.63%,新能源业务增长明显。公司的铝合金压铸产品广泛应用于新能源汽车的电驱动系统、底盘系统、车身结构件等领域。公司车身结构件业务2021年贡献收入64713.42万元,扣除法国百炼收入,车身结构件产品2021年占主营业务的收入为33.67%,同比增长83.67%。2019-2020年,公司该业务的规模分别为2.71亿元、3.52亿元,占比(扣除法国百炼)分别为17.66%、22.02%。车身结构件对铝合金压铸的技术、新能要求较高,公司在该领域的布局是国内领先者,研发始于2011年,目前良品率高达90-95%,并先后为奔驰、特斯拉、蔚来、小鹏、广汽AION等批量供应铝合金车身结构件。

毛利率的韧性与费用率的不断下降:随着公司新能源、车身结构件等高附加值业务占比的提升,对冲了部分原材料的上涨,公司毛利率具备韧性。2021年公司综合毛利率为18.5%,低于2020年23.6%。但2021Q4毛利率(18.9%)已经明显较2021Q2(17.8%)和2021Q3(15.9%)有所复苏。2022Q1公司综合毛利率进一步提升至19.4%,考虑铝等原材料的上涨,公司毛利率表现较好。2021年公司期间费用率11.1%,低于2020年的14.0%,其中管理费用率下降约2.3pct。2022Q1期间费用率8.6%,管理费用率与销售费用率均下降。

一体化压铸领域的领先者:公司持续强化布局一体化压铸,据年报,公司于2020年下半年开始,从材料、模具、设备等多方面进行大型一体化结构件产品的研发,在6000T压铸设备上已于2021年11月18日完成首次半片式后地板的试制,试制产品已在某知名头部新势力客户整车厂中完成白车身安装下线;此外9000T压铸机系当下全球吨位最大的压铸机,定点产品已经开始试制阶段工作,用于另一知名头部新势力客户的SUV车型。在超大吨位压铸机(6000T及以上)的布局上,公司国内领先。公司目前拥有6000T压铸机2台,9000T压铸机2台,2022年,公司计划新增采购10台大型压铸机,其中超大吨位压铸机2台7000T和1台9000T。2022年公司将具备超大吨位压铸7台,即6000-7000T的压铸机4台,9000T的压铸机3台。

公司盈利预测及投资评级:一体化压铸领域是电动化浪潮带来的铝合金压铸领域新赛道,该领域将迎来全球市场新的格局。公司具备较强的研发实力、高效的运营机制和战略魄力。我们看好公司在一体化压铸领域的发展前景。我们预计公司2022-2024年净利润分别为3.10、4.75和6.32亿元,对应EPS为1.18、1.81和2.41元。按2022年4月29日收盘价,对应PE分别为33、21和16倍,维持“推荐”评级。

风险提示:公司新产品开拓不及预期、新能源汽车发展不及预期,原材料价格上涨超预期。

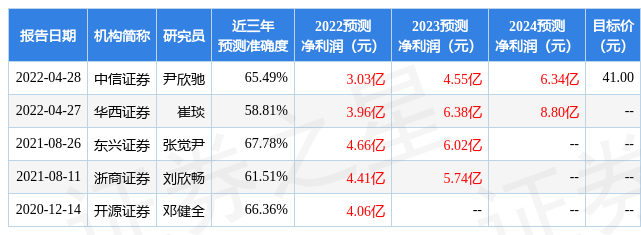

证券之星数据中心根据近三年发布的研报数据计算,东兴证券张觉尹研究员团队对该股研究较为深入,近三年预测准确度均值为67.78%,其预测2022年度归属净利润为盈利4.66亿,根据现价换算的预测PE为21.56。

最新盈利预测明细如下:

该股最近90天内共有11家机构给出评级,买入评级8家,增持评级3家;过去90天内机构目标均价为45.5。证券之星估值分析工具显示,文灿股份(603348)好公司评级为2.5星,好价格评级为2星,估值综合评级为2.5星。(评级范围:1 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,如有问题请联系我们。